ТОП-3 ефективних індикатори в трейдингу

Для тих, хто не знайомий з криптовалютним ринком, цінові графіки можуть виявитися непередбачуваними. Прихильники фундаментального аналізу часто заявляють, що технічний аналіз не здатний пояснити причини цінових коливань або передбачити їхній напрямок. Однак принцип технічного аналізу заснований на ідеї, що зміна цін пов’язана з психологією інвесторів. У схожих ситуаціях учасники ринку поводяться однаково, і баланс попиту та пропозиції формується під впливом людських інстинктів - як жадібності, так і страху.

Тут важлива не індивідуальна активність трейдерів, а «психологія натовпу», яка рухає цінами активів. Це розуміння процесів стає ключем до прогнозування ринкових рухів.

Фундаментальний принцип технічного аналізу стверджує, що «ціна відображає все», включно з очікуваннями майбутніх змін. Тому для передбачення динаміки активів досить використовувати математичні алгоритми для аналізу цінових даних.

Серед безлічі індикаторів виокремлюються найбільш популярні, ефективність яких підтверджена практикою. Кожен з них може приносити прибуток, за умови дотримання базових принципів управління ризиками і капіталом.

Індикатор RSI (Relative strength index, індекс відносної сили)

Як правило, коли індикатор RSI перетинає позначку 30 на графіку RSI, це бичачий знак, а коли він перетинає позначку 70, це ведмежий знак.

Інакше кажучи, можна інтерпретувати, що значення RSI 70 або вище вказують на те, що актив стає перекупленим або переоціненим, він може бути готовим до розвороту тренда або корекційного цінового відкату. Показник RSI 30 або нижче вказує на перепроданість або недооціненість, що також свідчить про можливий швидкий розворот ціни.

Індикатор Смуги Боллінджера (Bollinger bands)

Інструмент намагається визначити поворотні точки, вимірюючи, наскільки далеко ціна може відійти від середньої центральної лінії - 20-денної SMA в даному випадку - перш ніж спровокувати зворотний імпульс назад до середньої лінії.

Смуги також стискаються і розширюються у відповідь на волатильність, показуючи невизначеність на ринку. Коли ціна рухається у звичайному темпі, то смуги звужуються - це свідчить про зниження волатильності на ринку, а коли відбуваються якісь важливі події, то розширюються - волатильність зростає.

Стохастичний осцилятор (стохастик, Stochastic Oscillator)

Індикатор дає змогу оцінити в процентному вираженні зростання/зниження ціни активу за заданий період. Близькість до кордонів (100% при зростанні і 0% при падінні) свідчить про розвиток тенденції. Як і в RSI, тут використовується поняття зон перекупленості/перепроданості, вихід з яких вважається сильним сигналом зміни тренда. Формує і випереджальні сигнали завдяки перетину основної та сигнальної ліній (друга - результат згладжування першої за допомогою ковзної середньої).

Спробуємо зібрати торгову стратегію, за алгоритмом LONG, на основі цих трьох індикаторів.

Перш за все, необхідно встановити наш робочий таймфрейм (часовий інтервал). Вибір цього таймфрейму відіграє важливу роль, оскільки він безпосередньо впливає на успіх торгових операцій. Під час зміни таймфрейму графік демонструє інформацію про тренди різних порядків. Якщо ми вибираємо короткостроковий таймфрейм, то спостерігаємо локальні тренди, які можуть змінюватися кілька разів за день. Тоді як на довгострокових таймфреймах представлено інформацію про глобальні тенденції, формування яких може займати дні, місяці або навіть роки.

Крім того, зі збільшенням часового інтервалу очікуваний прибуток теж зростає, а рівень ризику, навпаки, знижується. Ми постараємося розробити просту й ефективну стратегію, спираючись на 4-годинний таймфрейм.

Використовуючи комплексний підхід до створення торгової системи, ми чітко розуміємо, за що відповідає кожен індикатор у нашій стратегії, а саме:

Для визначення зони перепроданості (<30) виставимо індикатор RSI.

Для підтвердження сигналу використовуємо ймовірність відскоку ціни від кордону каналу до середнього значення за індикатором Смуги Боллінджера.

Для кращої фільтрації сигналів на вхід, на молодшому таймфреймі, використовуємо індикатор «швидкий Стохастик - рівні». Виставимо цей індикатор на вхід на таймфреймі 1 година.

З огляду на те, що ми отримали цілих 3 підтвердження для відкриття нашої позиції і точка входу - є досить непоганою, то є можливість «витягнути» набраний об’єм і закрити позицію за тим самим індикатором «швидкий Стохастик - рівні», наприклад (занадто ускладнювати стратегію не будемо).

Для тесту нашої торгової стратегії ми виділили депозит 50$ на кожен актив. Дотримуючись ризик- і маніменеджменту, ми залишили забезпечувальну маржу (вільні кошти на рахунку) у співвідношенні 1 до 2 (50$ - торговий депозит, 100$ - підтримка). Для мінімізації ризиків, ми використовуємо блокування за кількістю ботів, але про це - окремо.

Підберемо кілька активів для нашої торгової стратегії (про підбір активів - неодноразово згадував - окремо) і подивимося, які результати нам показав річний тест, на історичних даних, за цією стратегією:

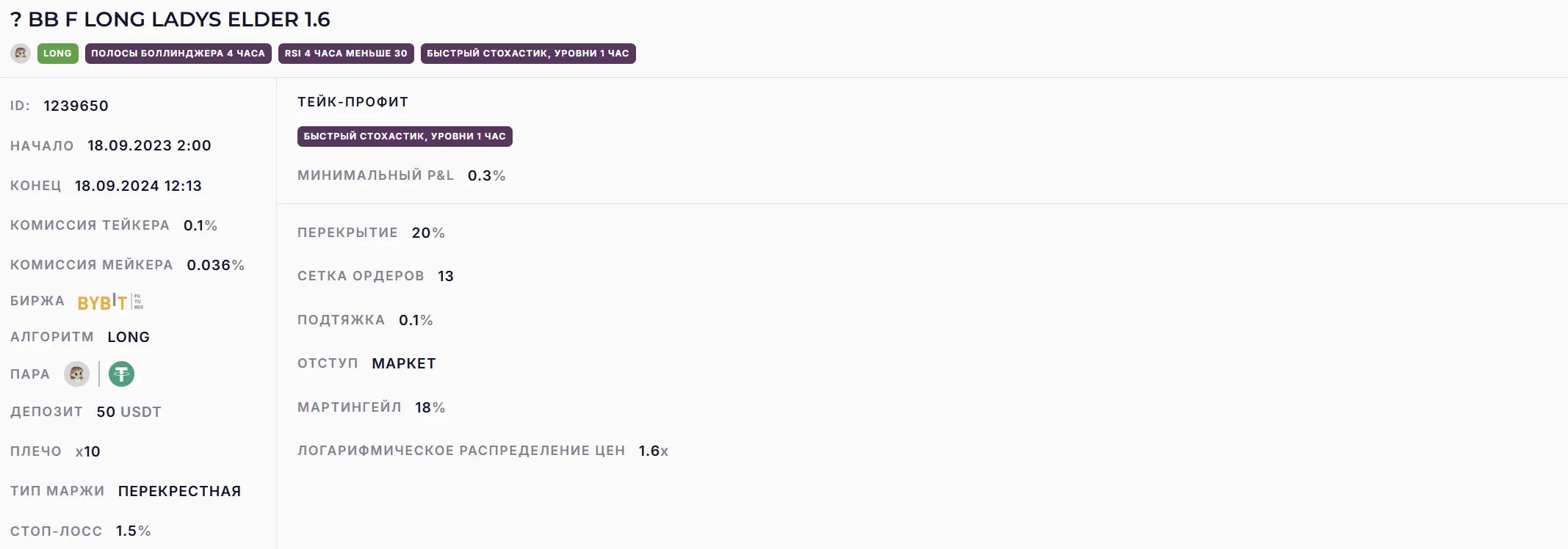

BB F LONG LADYS ELDER 1.6 (79.8% річних)

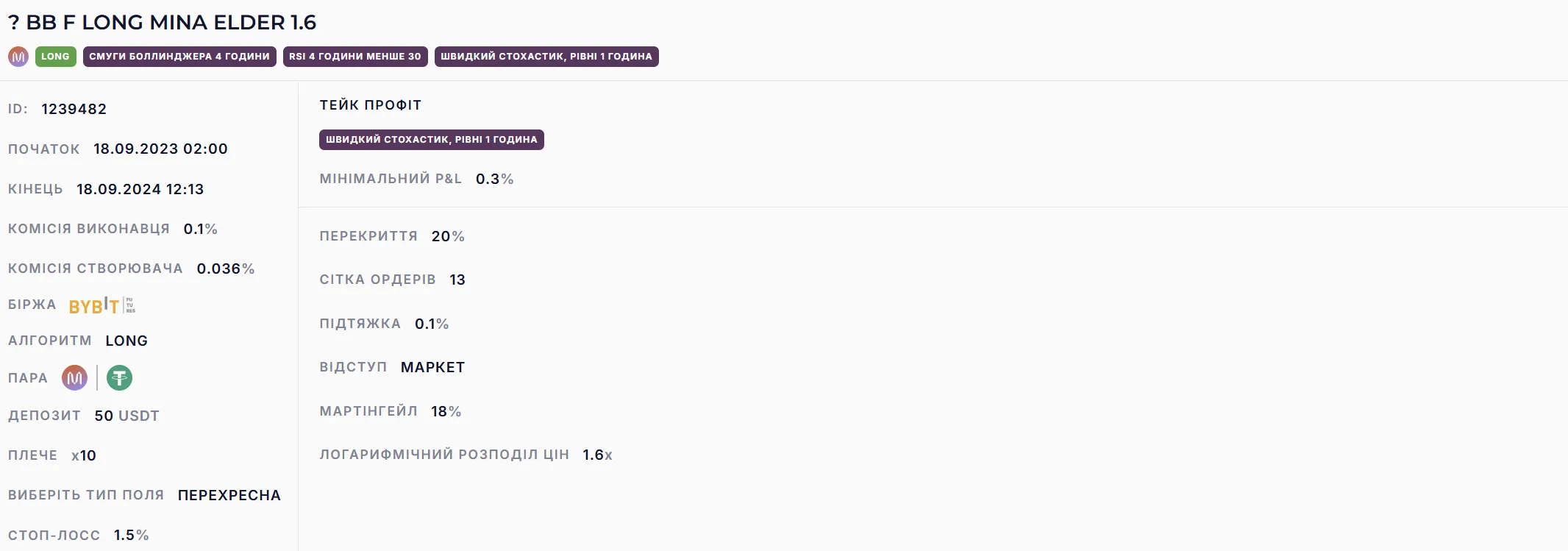

BB F LONG MINA ELDER 1.6 (86% річних)

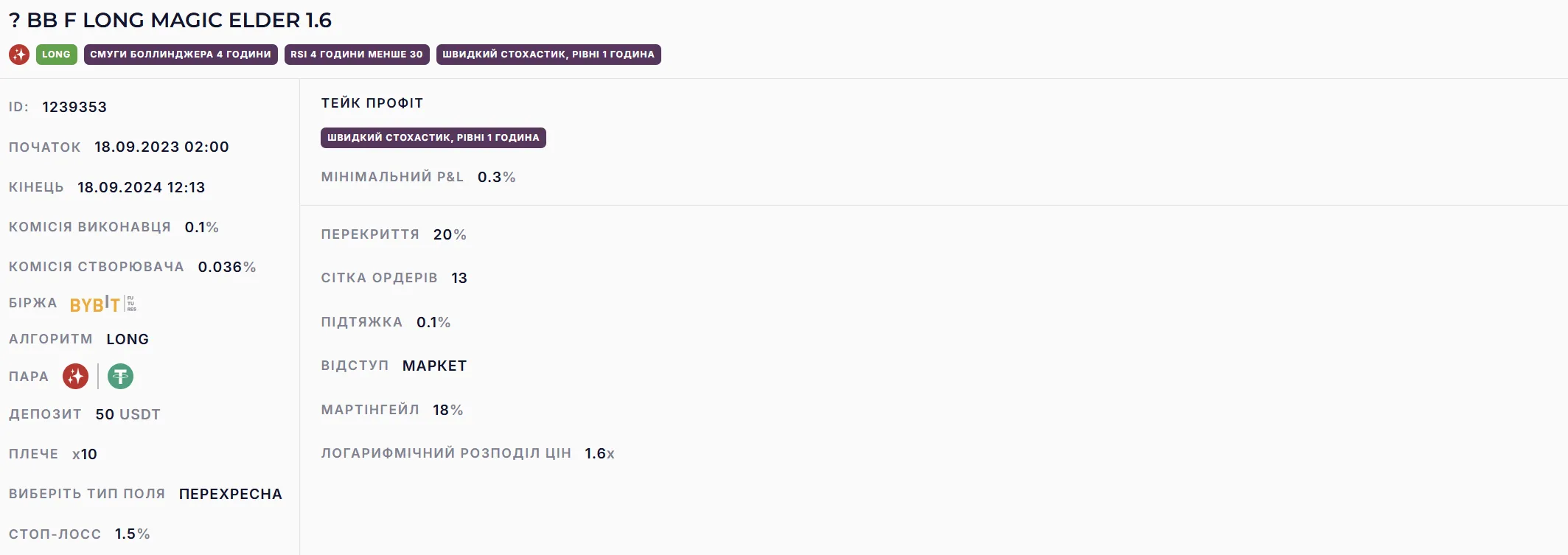

BB F LONG MAGIC ELDER 1.6 (88% річних)

Варто зазначити, що ці торгові індикатори - доволі універсальні і можуть підійти для створення інших торгових стратегій. Спробуйте «пограти» з таймфреймами або, наприклад, виставити додаткові індикатори. Також можете спробувати змінити інші налаштування стратегії: «% перекриття», “% Мартингейла” або кількість ордерів у сітці, взявши за основу дані точки входу.

Комплексний підхід до аналізу ситуації допоможе грамотно розрахувати потенціал позиції, і які інструменти варто використовувати для відпрацювання.

Боти платформи для алгоритмічної торгівлі Veles є насамперед інструментом, а вже потім способом для заробітку. Це точно такий самий трейдинг, тільки без участі емоційної складової людини. Використання платформи з розрахунком ризик-менеджменту і мані-менеджменту дає можливість пасивного заробітку на дистанції.